金融作为文化

金融化(名词):金融机构,市场等扩大规模和影响的过程。

实际上,金融化是什么样的?我们都听过有关机构的叙述。在过去的十年中,美国股市几乎增长了两倍。消防部门(金融,保险,房地产)目前占美国GDP的20%,而1947年为10%。标准普尔回购在2010年代几乎翻了一番。 2020年IPO增长2.5倍。

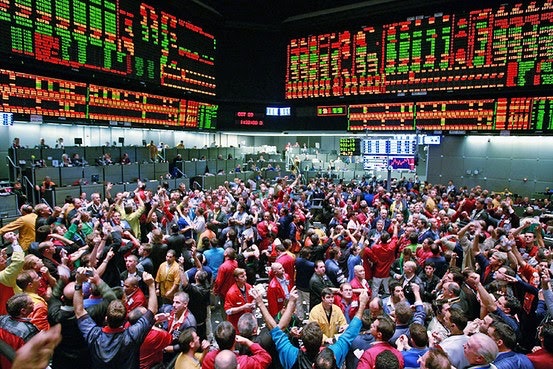

但是金融化不再纯粹是制度性的;它渗入了我们的文化。低利率,历史悠久的科技牛市以及随之而来的fomo激流相结合,使我们束缚在我们的显示器上观看烛台图。文化的金融化主要通过两种方式体现:彩票文化和公平文化。

我们一直都有彩票文化,人们在这种文化中买卖希望赚钱的资产而又不了解其基本价值。例如,在1929年夏天,乔·肯尼迪(Joe Kennedy)的擦鞋小子给了他股票提示,这标志着市场达到顶峰。

但是,彩票文化在过去几年中呈爆炸式增长。 Robinhood实现了使金融市场准入民主化的愿景,并拥有每月超过一千万的活跃用户和指数级增长。自2010年以来,散户投资者交易量占股票市场交易量的百分比增加了一倍以上。当“股票仅上涨”时,人们意识到股票市场是一个拥有更好支出的赌场。游戏化交易将我们束缚在手机和银行帐户中。

通过GameStop,甚至抗议也变成了经济。在GameStop传奇的顶峰时期,数百万的美国人拥有GME,武装自己对抗对冲基金。这部分是抗议,部分是虚无的冰雹玛丽致富。 Walltreetbets(WSB)subreddit的订阅者人数肯定在2021年激增,但之前几年的指数复合增长意味着一定程度的必然性:

模因使彩票文化达到了新的高度。从历史上看,在像苹果这样的零售受众群体中最受欢迎的股票,其交易价格是同类股票中其他股票的更高。特斯拉加快了零售刺激性与基本面之间的差距:在过去两年中,TSLA收入增长了50%,但模因文化帮助其市值增长了12倍。 GameStop完成了模因基础的双重性:投资者甚至没有假装公司的基本面将证实其市值。

WSB揭示了罗宾汉文化的发展方向:虚无彩票。从历史上看,它是一个混乱无序的堕落暴民,但暴民已演变成以激光为中心且积极主动的民兵。

甚至在WSB之外,彩票文化的另一个明显标志就是关注技术而非基本面。许多“聪明的钱”投资者并没有通过谈论企业的基本面甚至对未来的信念来使投资合理化。取而代之的是,我们看到了宪章主义的出现,该宪章倡导的投资不是基于今天的业务或发展的方向,而是基于类似于“杯柄”或“头肩”模式的投资。这是金融的占星术。

对于那些想要比公共股票市场提供更多风险的人来说,投机资产的尾巴正在爆炸-数字收藏品,DeFi,比特币。比特币同比增长超过5倍。像NBA Top Shot这样的收藏品一周内就实现了6000万美元的销售额。 DeFi(去中心化金融)是为加密货币赌场提供动力的基础设施,在过去几个月中涌入了40亿美元。狗狗币的价值超过$ 6b。

公平一直是使劳动力和资本保持一致的重要机制。随着科技股变得抛物线,现在普遍流行一种观点,认为股本持有人正在致富,而你却没有。在技术环境中,这意味着启动工作被视为提供股权,并附有四年的契约奴役。到2021年成为软件工程师将成为金融家。

并非总是这样。 1970年,一位名叫Mike Markkula的年轻工程师获得了1,000种选择,可以加入英特尔,这是他们的标准资助规模。然后,他要求提供20,000个选项,该公司同意了。当时只有很少的员工(和公司)知道股权的价值。

今天,很难不注意到股权文化的盛行。每个员工都优化他们的库存和期权。人们经常在公司之间移动以建立股票投资组合。成功创业公司的员工希望成为天使投资人。二年级MBA希望成为创始人或风投。没有人愿意错过下一次股权成功的机会。

股权文化已成为模仿资本的劳动。人们比以往任何时候都更加积极地谈判和持有股权,这被视为9-5暴政中的金票。

公平和彩票文化的综合影响无处不在。股权文化和彩票文化之间存在自反循环:彩票文化创造了容易创造财富的感觉,而股权文化则通过更积极地购买和持有股票,降低供应量和推高资产价格来做出回应。

2020年,金融文化加速发展:刺激措施,无所花钱,以及无聊的无聊驱使人们进入股市。但是,文化金融化背后的驱动力已经积累了多年。我们需要研究利率,技术成熟度,不平等程度和社交媒体,以了解整体情况。

利率并不能说明全部,但可以说明很多。

传统上,金融资产的价值是按预计会产生的现金并折现至未来的方式来计算的-该折现率与利率密切相关。企业的现值是折现率的乘积倒数:当折现率接近零时,权益的现值呈指数增长。

以一家年现金流量为100万美元的公司为例,该公司每年增长30%,增长率下降15%。然后,我们可以计算未来50年现金流量的净现值。如果我们使用2%的折现率而不是10%,则现值高出5倍:

重要的是,低折现率对未来拥有大量现金流的公司的估值影响最大。例如,尼古拉(Nikola)实际上没有任何收入,但承诺在数十年的时间范围内实现现金流,从而获得$ 7b的市值。利率每变动1%,一年期债券的价值就会变动约1%,但尼古拉的价值可能会变动20%或更多。换句话说,如果您不对现金流量进行折现,那么您相信未来几乎可以肯定。

但是存在一个委托代理问题:通过给尼古拉提供其在50年内应得的估值,当前股权持有人(主要)与最终将需要建造卡车的雇员(代理)之间出现了脱节。如果我是Nikola的员工,现在的股票现在已经值了我十年后的期望值,那么在接下来的十年里,我必须坚持什么动机来制造卡车?

在技术背景下,越来越常见的情况是:创始人在公司达到逃逸速度之前就出售股票,而员工又在热门公司之间轮换,才有机会端到端拥有项目。过多的资本使追逐轻松的财务收益比建立新的隧道更具说服力。

当利率下降时,企业将承担更多风险,这对创新有利。但是,随着利率接近零,期望在未来很长时间内获得高回报的每个人突然陷入金钱之中,反而分散了对创新的注意力。这导致利率与创新之间存在反直觉的关系:

金融化是愿景缩小的副产品:今天,在Dropbox工作的工程师比发布Apple II的苹果工程师还要多。科技财富和员工人数的激增转化为许多精明的,雄心勃勃的人从事科技,期望从劳动力向资本过渡。

当现实是一个S曲线,但期望是指数级的时,两条曲线之间的差距将推动金融化,因为投资者找到了挤进同一趋势的新方法。差距越大,感觉越拥挤。

随着“自然吸引”的互联网增长放缓,投资者需要承担更大的风险才能产生相同的回报。这就是为什么我们看到从“安全”技术资产转向风险更高的替代资产的原因-比特币,DeFi,早期创业公司。

我经常听到有人评论说,技术行业正在公司和个人层面上实现财务化。但是,随着创新周期的成熟,金融化是自然而然的事,而随着互联网变得比任何人所期望的更加有利可图,金融化也随之加剧。同时,科技正在接管流行文化-Clubhouse背后的真实故事是SV现在是主要的文化出口商。技术金融化和文化技术化的产物是普遍的金融文化。

尽管看似聚会已经结束,但互联网的平稳发展对技术创新而言是一件好事。随着后期阶段和公共互联网公司的全面估值,投资金额进一步从风险曲线转移到了新技术上。

各个国家的劳动收入份额正在下降;在美国,这一比例从2000年的63%下降到今天的57%。 COVID加速了劳动力和资本之间的这种错位。劳动力与资本之间的距离越远,我们在他们之间看到的怨恨就越多。自“农民起义”以来,GameStop是对劳动力的最大入侵,这是阶级战争的一种金融化形式。

基尼系数是衡量不平等程度的经典指标,确实从1990年的0.43上升到2020年的0.48。但是,不平等程度在行业界更为明显:自2008年以来,纳斯达克的回报率比标准普尔500指数高2.5倍。当技术对国内生产总值的贡献增长远远超过其他行业,但其总就业人数大致保持不变时,很难不看到该国其他地区都处于失踪状态。

当人们淹没在创纪录的学生债务中时,赢得彩票的吸引力比以往任何时候都强。模仿科技行业财务成功的最简单方法是获得科技公司的股权。 Robinhood加快了在公共市场上的这一过程。在私募市场中,员工更加了解股权方程式,他们积极地就期权进行谈判,因为他们现在内心地了解这是科技赚钱的方式。

社交媒体以前所未有的方式使收入不平等现象引人注目。在20世纪70年代,这个超级大富翁在格林威治和摩纳哥独居。大众看到富裕生活方式的唯一途径是通过好莱坞镜头。

如今,社交媒体已成为财富的放大镜。产生财富的帖子比比皆是:从DFV的reddit帖子到Chamath的IRR推文,再到Elon的Dogecoin模因。社交媒体充当情感协调层,增加了文化的振幅和频率。嫉妒,怨恨和恶意比以往任何时候都更具有病毒性和强大性,特别是在锁定后整天所有人都在计算机上的情况下。

Instagram对人体形象所做的事情,walltreetbets和Twitter对银行账户形象所做的事情。

目前尚不清楚文化的金融化从何而来。这个故事的加速版本似乎是不可能的:如果我们都坐在办公桌旁看着烛台图,谁将创造未来?

这个故事有一个泡泡版,类似于.com时代:在某个时候,我们可以看到皇帝没有穿衣服,市场崩溃了80%。在诸如GameStop或某些加密货币之类的虚无情况下,也许我们会看到这种影响是局部的。而且如果利率上升,今天陷入困境的高度异国情调的公司可能无法获得资金:如果利率恢复到2019年的水平,即使其预期与预期相去甚远,一家不希望在二十年内赚钱的公司可能会看到其价值下跌超过三分之二。现金流量变化。

同样,我们可以看到民粹主义偏向于偏爱资本而不是劳动力的力量:如果我们看到税收政策的亲劳工转变,增加的工会存在或加速的财政转移,经济可能会超越资产。在这种情况下,散户投资者可能会长期退出投资环境,而股票文化将会消退。

未来的第二个版本是紧缩,低利率持续,互联网处于停滞状态。因此,入门价格上涨,我们看到关键行业的市场复合年增长率降低,公司和基金层面的竞争更加激烈。这可能是一件好事:互联网公司的低收益意味着我们将转向投资于生物技术,机器学习,太空和机器人等新平台。投机公司将增加其估值,我们将在股权与现实之间进行稳步的调整。

在第三版中,随着文化的发展,金融也不断发展。 S&P P / E的总比率很高,但从历史的角度来看并不算太高。我们将继续看到模因股票的轮换,每种都有自己的泡沫。股权持有人的强烈意愿将继续存在,从而加剧彩票和股权文化的紧迫感。

谢谢哈里·埃利奥特(Harry Elliott),埃里克·王(Eric Wang),山姆·沃尔夫(Sol Wolfe),普拉纳夫·辛格维(Pranav Singhvi),德里安·阿斯帕鲁霍夫(Philip Pan),朱利安·夏皮罗(Melisa Tokmak),布兰登·卡姆,阿克塞尔·爱立信,埃弗里特·兰德尔,托马斯·桑德森,拿破仑·塔,约瑟芬·陈和丹尼尔·辛格关于本文的想法和反馈。