对冲基金真的策划了GameStop的崛起吗?

投资者在视频游戏零售商GameStop上的挣扎被视为大卫与巨人的故事。据称,这是一个散乱的小型在线交易员的故事,这些交易员购买了这家陷入困境的公司的股票,以阻止对冲基金计划将其撤下。就像GameStop的股票一样,这种叙述主要是猜测,因为有关买卖双方及其交易的事实被隐藏在新在线交易平台Robinhood以及Charles Schwab和其他传统经纪交易商的记录中。只有SEC可以要求检查这些记录。

但是,某些事实是公开的,包括GameStop的每日交易量,每日价格,股票的卖空数量以及大型机构玩家持有多少股票。这些事实表明,Reddit在线交易员一直在少数大型机构投资者之间进行贸易战。 SEC应当对记录进行传票,因为硬数据还表明某些大型公司可能正在使用过去使用的交易策略来操纵股价。

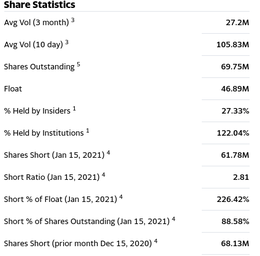

让我们从交易数据开始。 GameStop是一家拥有6575万股流通股的公司,其中4690万股可以交易(其流通量)。在一年多的时间里,该股票表现平平。例如,去年7月,GameStop的日均交易量平均价格为每股4.13美元,平均为250万股。宠物供应商Chewy的创始人Ryan Cohen参与进来,披露了实体视频游戏销售商10%的股份,并呼吁建立一个新的基于互联网的股票,并在9月和10月开始上涨。公司的战略。截至去年12月,GameStop的股价平均上涨至16.48美元,日交易量为1140万股。

从7月到12月,GameStop的平均交易量增长了近五倍,这表明大型机构投资者正在购买该股票。 SEC的文件显示,他们在2020年购买了4080万股,在今年1月又购买了1820万股。这些是代表主权财富基金,“高净值”个人,养老金计划,401(k)计划和捐赠基金管理大量资产的银行,保险公司,对冲基金和共同基金。

有数百家机构投资者,但有38家主要机构投资者各自管理着超过5,000亿美元的金融资产,其中总资产达37.8万亿美元。他们以10,000股为单位交易股票,交易量估计占2019年美国每日日常交易活动的90%。从某些账户来看,自大流行开始以来,他们的影响力已减少到所有交易的75%。无论哪种方式,最大参与者的大约20或30个投资委员会的决定通常都会决定大多数股票在一天之内上涨还是下跌。

他们之所以占主导地位,是因为金钱在股票市场上盛行。通过这些措施,“零售”投资者(我们其余的人)也将顺其自然。有时,小投资者会成群结队流入或流出某只股票,据称是Reddit团队和GameStop的最新故事。事实是,在大多数情况下,成群追随大型参与者买卖大批股票的价格大幅上涨或下跌。

根据数据,这就是GameStop的股价和交易量起飞时发生的情况。大型企业推动价格上涨(有时甚至降低),而不是肆无忌scal的Reddit人群。 1月13日,该股的交易量激增至1.45亿股,其价格从19.95美元跃升至31.00美元。一天之内,所有投资者持有的股份总数(4690万股)成交了三倍以上,而这仅仅是一个提议。到1月22日星期五,GameStop的股价达到1.56亿股的56.04美元,而在下一个星期一,它以1.78亿股的交易价格跃升至每股76.79美元。在上周的其余时间(1月26日至1月29日),GameStop的股价从148美元至347美元回升至194美元至325美元,平均每日交易量为1.26亿股。

除非Reddit群体中的大多数人资产占美国人总数的百分之一的十分之一,否则他们只是上周以6.218.20美元的平均价格交易6.82亿股股票的旁观者-在如此动荡的市场中,购买总额近1500亿美元。只有机构投资者才有这种资源来交易股票,而没有在iPhone上使用Robinhood的自称平民主义者。由于大多数大玩家都是受规管的,负有信托责任的上市公司,以避免在这场高筹码的鸡博弈中涉及巨大的风险,因此GameStop玩家几乎可以肯定都是受管制较轻的对冲基金。

交易量和价格的波动也表明那些对冲基金可能正在操纵市场。金融媒体对卖空的对冲基金梅尔文资本(Melvin Capital)的看法很多,他认为GameStop的定价过高,为每股31美元(1月13日的价格),甚至可能达到16.48美元(12月的平均价格)。相信价格会下跌,梅尔文资本(Melvin Capital)指示其经纪交易商借入其他机构投资者持有的数百万股股票,并代其卖给他人。这些卖空交易是梅尔文资本(Melvin Capital)押注的,GameStop的价格将下跌,因此它可以购买更便宜的股票来代替其借入的股票,从而赚大钱。

但是数据告诉我们,Melvin Capital并不是最大的卖空者,GameStop股票的大部分卖空行为都是操纵。每月两次公开报告股票的卖空交易。

1月15日,当进食狂潮加快时,GameStop上有6180万条优秀的短裤。也就是说,据称借入的股票比整个市场多了1500万。差距甚至更大,因为SEC规定禁止卖空者借入散户投资者拥有的任何股票。因此,约有2000万或更多的GameStop短裤从未被借用,也从未交付给购买者。这些就是SEC所说的“裸短裤”。美国证券交易委员会(SEC)禁止将裸露空头作为滥用市场行为的手段,因为大规模的裸露空头人为压低了股票价格。考虑到GameStop的卖空交易量和整体交易量,当上周三GameStop的股价从347美元跌至153美元(从347美元跌至194美元),而在本周一又从325美元跌至225美元时,显然参与了大规模裸卖空。

如果一个操纵者上周二用裸短裤卖出500,000股股票(本身几乎没有任何成本)并在上周三退出,那么他(或她)将获得7,650万美元的纯利润。根据2月1日的价格下滑,一名操纵员于1月29日出售了500,000股裸露空头股票,为那一天的工作赚了5000万美元。

数据还暗示了涉及GameStop股价大幅上涨的可能操纵的更大故事。这些股价的剧烈波动反映出每天有数亿股股票在交易,主要是大宗交易,大概是从一只对冲基金到另一只。当价格上涨时,一只基金退出并获得巨额利润,而另一只基金买入,期望价格进一步上涨,另一只基金卖空,期望价格下降。

再次考虑一个操纵器,该操纵器在去年1月26日市场收盘时以每股148美元的价格购买了500,000股GameStop股票,并在1月27日市场收盘时以每股347美元的价格出售了它们。他或她走了将近1亿美元的利润。如果另一位操纵者从1月28日的收盘价(每股194美元)到29日的收盘价(每股325美元)撤回相同的技巧,他(或她)的利润将达到6550万美元。在此期间,所有交易似乎都涉及到相对少数的大型买卖双方,它们的交易规模如此之大,以至于导致价格上涨或下跌。

实际上,对冲基金可能在相反的方向上操纵了GameStop,每天扭亏为盈,甚至一天扭亏两三倍。 如果这是正确的话,那么GameStop传奇并不是某种民粹主义的起义,而是“ pump and dump”的滚动版本,这是操纵和裸露短裤的经典形式。 至少,已知的事实至少要求对美国证券交易委员会(SEC)进行传票授权调查,重点是经纪交易商对这些交易的处理。 如果您喜欢这篇文章,请考虑捐款以帮助我们制作更多类似的文章。 《华盛顿月刊》成立于1969年,旨在讲述政府真正运作方式以及如何使其运作更好的故事。 五十多年后,对敏锐分析和新的,渐进的政策构想的需求比以往任何时候都更加明确。 作为非营利组织,我们依靠像您这样的读者的支持。