在美国,债务产生的货币会怎样?

在上周的文章中,我们讨论了美国通过债务创造货币的方式和原因,但是我们没有解释基于债务的系统的全部后果。

考虑这些后果需要简化假设。美联储(Fed)对美国资产负债表的追踪包含数十万个数据点,甚至还没有弄清这笔钱实际上是如何流入和流出不同帐户的。这样做将需要准确跟踪美国境内和境外的每个单一货币单位,而我们只是缺乏透明度。

因此,我们将尽可能多地只关注债务。我们通过债务创造的货币会发生什么。特别:

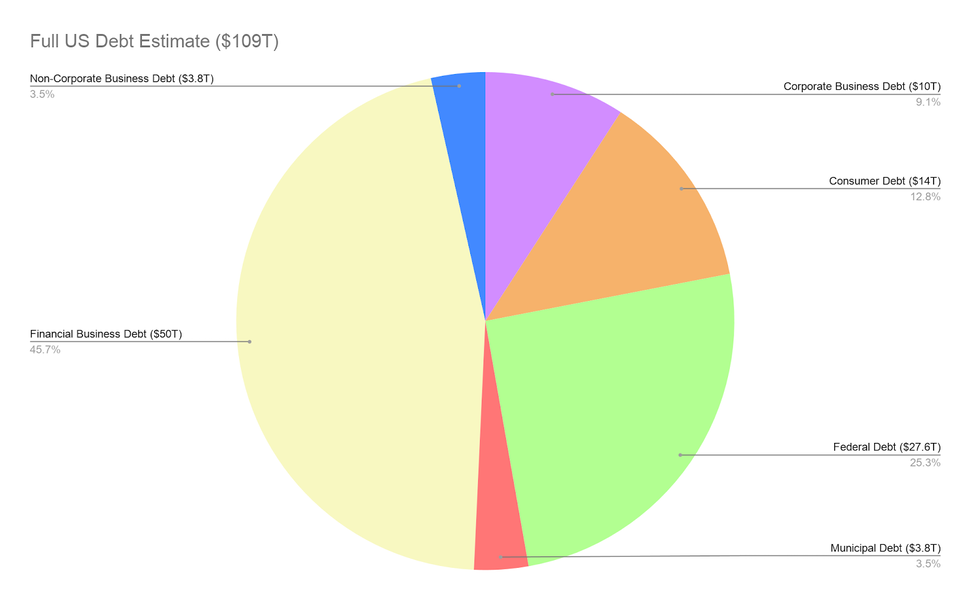

我们将针对6种主要债务类型提出这四个问题,这些债务类型几乎占美国的所有债务。此外,我们将讨论未偿债务总额,而不是每年的新债务额。

本文将是非常繁重的数据。我认为,这对于讲述基于债务的经济的影响的复杂故事是必要的。但是为了保持这种背景,我将重申上周文章中提到的美国负债累累的原因。

我们有越来越多的人,他们的愿望与日俱增。为了使不断增长的人口能够获得每年增长而不是减少的薪水,我们需要增加世界上的货币数量。但是,仅仅印制钞票就有可能导致通货膨胀,在一个月的时间里,您的资产净值可能缩水至原始价值的一分钱。因此,债务似乎解决了在不引发通货膨胀的情况下创造货币的问题。

讨论联邦政府的债务是拉开赤字与债务之差的好时机。赤字是政府每年花费多少钱减去收入。债务是超支之和。

鉴于此,分析如何有效地使用年度预算可以描述债务资金流向何处。如下图所示,大量资金集中在美国的一小部分。具体而言,在社会保障,医疗保险,医疗补助和国防支出之间,联邦支出的67%用于该国的33%($ 18T至107.25M,每人$ 168,000)。 33%的资金分散在67%之间($ 9.1T至2.2亿,每人$ 41,000)。

兴趣是什么样的?范围为0-4.5%,具体取决于出售债务的时间以及到期时间。

谁收到债务产生的钱?由于联邦政府的资金既用于儿童,也用于成人,因此我们将计算美国人总数(而不是成年人)中所占的百分比。

在社会保障上花费了22.7%,最低领取年龄是62岁(4600万,占所有美国人的14%)

在Medicare上花费了14.5%,最低接收年龄为65岁(4100万,占所有美国人的12.4%)

15.3%的钱用于防御。粗略估计,美国国防部拥有130万成员,如果将前十名国防承包商的雇员加在一起,您将获得大约一百万。因此,我们可以粗略估算出2.3-3百万.09%

剩余的29.5%的收入分布广泛(排名前三的是健康/公共服务,教育和退伍军人事务)

市政债务的含义可以与联邦债务类似。市政债务由州,市和县承担,而不是由联邦政府承担。但是,市政债务的追踪不如联邦债务透明,因此我们将不得不做出更多假设。

市政债务资金服务包括公立学校,公共财产维护和公共交通等。与几乎所有其他形式的债务不同,市政债券作为利息支付的任何货币均免税。这也许可以解释为什么家庭和非营利组织拥有并从所有市政债务中获得46%的利息,这比任何其他类型的债务都多。

大约有1600万美国人直接受州和地方政府雇用,因此,如果我们假设债务资金流向他们,那么我们有3.8T到1600万,每人237,500美元。

兴趣是什么样的?我们只能估算,因为这个市场不是最透明的

谁收到债务产生的钱?举例来说,我们将使用加利福尼亚州的预算。

金融业的债务是最不透明的。我们几乎无法做任何假设。实际上,在金融危机之后,美联储(Fed)严厉批评银行未公开核算巨额债务。自那时以来,银行一直受到限制,但我们仍然缺乏充分的透明度。

我们确实知道从事金融工作的人数。大约有630万(占成年人的1.9%)从事金融工作,而金融公司拥有的公司(又称为私募股权公司)则雇用1,130万(占3.4%)。

我们还知道美联储2017年会计中的金融债务总额(这就是我们得出的50T金额)的粗略估算。但是除此之外,很难做出最粗略的估计。

谁收到债务产生的钱?我们只能假设金融机构(在美国境内和境外)

谁拥有债务?我们只能假设金融机构(在美国境内和境外)

公司债务同时是透明和不透明的。存入的金额和一般利率极为透明。公司债务从AAA“高质量”债务分级为CCC或低于“低质量”债务。通常,质量越高,偿还债务的可能性就越大,利率就越低。

公司债务变得不透明的地方在于如何使用。对于许多上市公司而言,公众可见的唯一会计是资产负债表,实际上只给出了X美元的支出和Y美元的支出。通常不存在X和Y的细分,即货币的特定使用或特定赚钱方式。因此,关于如何花钱,我们将不得不做出非常激进的假设。

诸如亚马逊业务之类的假设代表了所有美国公司。假设像公司花所有钱的方式就是专门用于债务的方式。这些假设是有缺陷的,但是我们需要像这样的假设才能获得一般的估算。

使用这些假设,我们估计有29%的支出用于员工(如下文所述),69.5%的支出用于其他国内外业务。实际上,$ 2.1T的公司债务在雇员身上的花费总计为每位成人$ 8,200。

谁负责偿还债务?公司(想想更多的办公楼,减少当地的酒吧)

谁收到债务产生的钱?没有简单的方法来说明如何在一家公司花费债务,更不用说每家公司了。作为一个大大简化的示例,我们将使用亚马逊的花钱方式。

要估计在员工身上花费的金额:亚马逊有1,000,000名美国员工,350,000名仓库员工的年薪为35,000美元,我们可以大致假设其余的平均水平为100,000美元。有了这个粗略的假设,我们看到$ 77.3B(29%)的劳动力支出,其余的支付给其他公司。

非企业债务与公司债务非常相似。对于没有明确公开支出记录的企业,这是一笔债务。但是,由于这些贷款未公开交易,因此我们仅对SBA贷款的利率具有透明度。此外,非公司业务通常是规模较小的妈妈和流行业务,其债务通过SBA贷款来承担。

如果我们做出与公司债务大致相同的假设,则实际上$ 798B的非公司业务债务将花费在雇员身上,每位成人总计$ 3,100。

谁负责偿还债务?通常,您会假设小型企业。但是,值得注意的是,大多数Koch Industries的公司都是非公司业务,他们的年收入为$ 115B。

兴趣是什么样的?如果SBA贷款,则为5.5-8%。否则,可能会遇到类似于公司业务债务的情况。

谁收到债务产生的钱?如果我们做出与以前类似的假设,那么又会因为缺乏透明度而导致29%的员工,1.5%的税金和利息,69.5%的其他业务

谁拥有债务?由于缺乏透明度,很难说,但至少对于SBA贷款而言,期望银行和信用合作社如此。

我们以消费者债务结束,因为这是大多数人都熟悉的债务。您是消费者,因此,如果您曾经借钱,就持有消费者债务。消费者债务与其他5个类别不同,因为它可以更细分地细分为多个子类别。它还具有一些最可用的信息,因此此处的估算值最准确。

如果我们假设每种债务的平均利率,那么美国人的平均债务为55,000美元,实际年利率为9.3%。

但是平均值可能是骗人的。如果一个人赚$ 0,另一个人赚$ 100,则平均值为$ 50,但只关注该平均值会完全错过赚钱的差距。

要超越平均水平,值得注意的是,尽管抵押贷款占消费者债务总额的73%,但只有63%的成年人拥有房屋。与财产债务不同,与其他形式的消费者债务不同,您主要是自己偿还债务,而利息只是支付给他人。实际上,$ 10.8T中只有5%支付给了其他人,或每个房主每年$ 3,400。

另一方面,未购房者的信用评分通常较差,这意味着他们需要为剩余债务支付更多利息。如果我们粗略地假设非财产消费者债务在所有成年人之间平均分配,那么非财产所有者的平均债务为34,000美元,年利率为17.3%。所有这些钱,每年5,900美元的利息和34,000美元的本金,都是欠其他人的。

众所周知,抵押贷款是购房所承担的债务。房屋净值信贷额度是您在购买房屋后就可以提取的贷款,这些贷款的利率通常低于其他类型的贷款,因为这些贷款是由房地产支持的。

谁负责偿还债务? 63%的美国成年人。不过,值得注意的是,年龄在35岁及以下的人的房屋拥有率为36.4%,而在45岁及以上的人中,有70%拥有房屋。

兴趣是什么样的?如果您拥有良好的信誉,则可以根据信用评分和年份来预期获得3-7%的利率。如果您的信用评分为640或更低,那么利率几乎可以肯定是可变的(逐年变化),范围可以是8-20%。当我在上周的文章中提到住房危机期间利率如何在一夜之间成倍增长时,我描述的是为低信用评分的人提供的这些可变利率抵押贷款。

谁收到债务产生的钱?前房主会收到债务产生的钱,但是您在偿还债务本金时会自己偿还。您付给本金的每一美元就是您要出售房屋时所获得的一美元。

谁拥有债务?正如看到“大短裤”的任何人所能证明的那样,此信息不是透明的。但是,我们确实有一些见识,可以据此做出假设。美联储持有2T或抵押相关债务的18.5%。这意味着美国金融业最多持有$ 8.8T或抵押贷款相关债务的81.5%,尽管其中一些可能由外国投资者拥有。

我发现的文件中未指定美联储关于“其他”的注释,因此我们将重点关注示例的快照并做出一些推断性假设。作为一个具体示例,我们将重点关注发薪日贷款。

谁负责偿还债务?至少1200万(成年人的6.4%)

谁收到债务产生的钱?企业收到前期现金,发薪日贷款公司收到本金还款。

信用卡的利率几乎高于其他任何形式的债务,无论消费者与否。在很大程度上,这是因为它们(如发薪日贷款)通常没有任何担保。抵押贷款由房屋支持,汽车贷款由汽车支持,但信用卡则无。

兴趣是什么样的?平均为12-19%,最高可超过25%。

$ 90B或信用卡债务中的11%是零售卡,因此债务由零售企业持有(例如梅西百货或Express)

汽车贷款类似于住房贷款,因为您购买的是具有转售价值的东西,即汽车。但是,与大多数房屋不同,汽车会随着时间的流逝而失去重大价值。如果您购买新车,汽车将在5年内损失其价值的60%。如您所料,这导致汽车贷款利率高于抵押贷款利率。

兴趣是什么样的? 3-10%,取决于信用评分和年份。作为参考,如果您的信用评分超过720,则预期为3.6%的年利率。如果您的信用分数低于689(2020年,39岁以下人群的平均信用分数为680),则预期年利率为7.02%。

谁收到债务产生的钱?雇用170万员工的汽车公司会收到预付款,但是当您还本金时,您会收到少量的汽车转售原始资金。

学生贷款的理由是,它们应该是您未来的投资。大学毕业后你会赚更多。的确,拥有学士学位的人的平均工资为$ 44,000,而拥有高中文凭的人的平均工资为$ 30,000。但是,如果您考虑到拥有大专文凭的人在大学生上大学的四年期间都工作过,并且考虑到学生的债务,那么您就会意识到,拥有学士学位的人要花上大学八年的时间赚取高中文凭所赚的钱。

此外,学生贷款计划在10年内还清。实际上,偿还债务的平均时间为21年。

兴趣是什么样的?如果贷款是联邦贷款,则取决于年份,金额以及学生是本科生还是研究生,为2.75%-7%。另外,联邦学生贷款的最高补贴额为$ 23K(更便宜),总计$ 5.75万。如果贷款是私人贷款,则4-12%取决于信用评分以及是否使用共同签名人。有/没有共同签名者之间的差异可以达到4%。

谁收到债务产生的钱?这笔钱是支付给大学的,但是大学如何花钱并没有很多透明度。 360万大学员工中很少。一些钱用于建筑/维修(建筑工人总数为1,120万)。一些钱用于助学金(再次有4500万学生)。其余的用于捐赠。值得一提的是,在24年期间(1986-2008年),捐赠规模增长了近800%,而大学成本仅增长了300%。

债务是解决经济问题的方法。债务构成系统的基础,在该系统中,我们可以根据需要打印货币,但利率意味着理想情况下仅根据需要创建货币。该系统要求子孙后代承担新债务以偿还现有债务,但是如果无法提取足够的新债务,或者在很短的时间内需要太多新债务,那么我们就有可能出现严重的拖欠款项。在完成所有会计处理后,我们现在有了一些数字可以大致验证该系统的运行情况。

如果我们假设所有联邦和市政债务都花在了消费者身上,那么通过债务提供给消费者的最大金额为$ 41.5T。同时,消费者每年支付$ 1.8T的利息。有了这些数字,消费者债务利息要花掉34.7年,才能将债务产生的所有给予消费者的钱吞噬掉。

乍一看,这可能会使我们的基于债务的系统运行正常。

但是,如果您不属于62岁以上,通过国防支出或通过医疗补助支付的33%的人口,则分配给其余消费者的总金额将降至$ 26.9T,而34.7年的收入将降至20.7年。如果您也不是63%的房主成人之一,则总费用将降至$ 16.8T,而20.7年将降至12.9年。

如果我们举一个公认的极端例子,并想象这个系统在没有任何政府援助的情况下,那么那些没有房屋的人将只能从企业那里获得$ 2.9T。这样,在1.6年内,这些消费者从债务中获得的所有钱将被消费者的债务利息吞噬。

同时,企业每年支付$ 580B的利息,并且通过债务产生的总金额为$ 11.46T。有了这个总数,将需要19.8年的时间才能使企业债务利息吞噬所有由债务创造的资金。

这是有道理的。利率通常表示风险。当银行向某人借钱时,总是存在个人或企业违约的风险,银行会损失所有借出的钱。利率应该可以抵消风险。偿还债务的可能性越小,利率越高。

企业通常利用债务来发展业务并赚取更多的钱,因此这些贷款被视为风险较小,并证明较低的利率是合理的。消费者在不购买房屋时,通常以将钱花在商品/服务而不是投资上的方式来利用债务,因此,这种债务被认为更具风险性,并有理由证明具有较高的利率。

这是合理的。这真是残酷。我们已经依靠政府债务来防止消费者流血,这仍然存在差距,超过30%的美国人可以从裂缝中溜走。

在这种情况下,消费者应该怎么做?人类应该做什么?