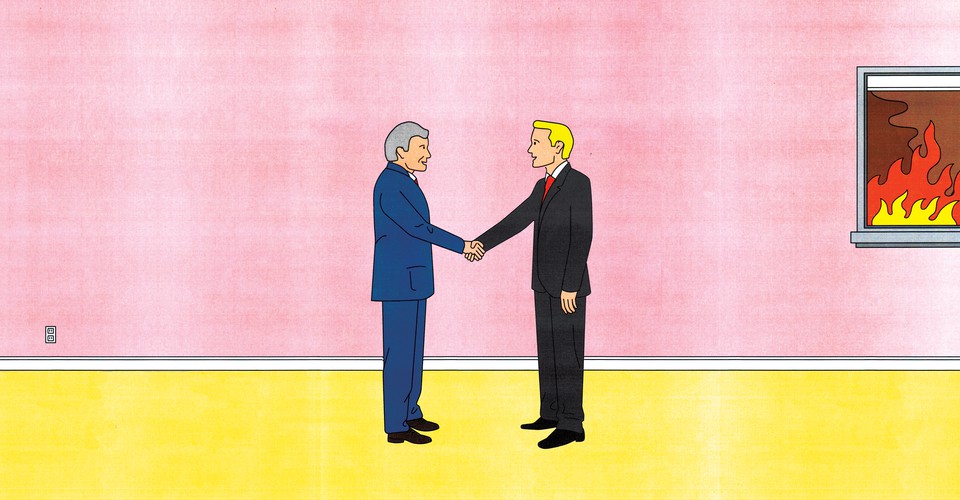

迫在眉睫的银行倒闭

美国金融体系可能正处于灾难的边缘。这一次,我们可能救不了它。

作为与冠状病毒大流行生活在一起的美国人,美国公民很清楚它对经济造成的损失:供应链破裂,创纪录的失业率,倒闭的小企业。所有这些因素都是严重的,可能会使美国陷入深度的、长期的衰退。但是,经济也面临着另一个威胁。它潜伏在大银行的资产负债表上,而且可能是灾难性的。想象一下,除了围绕大流行的所有不确定性之外,如果有一天早上你醒来时发现金融部门已经崩溃。

你可能认为这样的危机不太可能发生,因为人们对2008年崩盘的记忆仍然记忆犹新。但银行从这场灾难中吸取的教训很少,旨在防止它们承担太多风险的新法律也未能做到这一点。因此,我们可能会处于另一场崩盘的边缘,一场与2008年不同的崩盘,与其说是在实质上,不如说是在程度上。这一次可能会更糟。

2008年的金融危机是关于住房抵押贷款的。数千亿美元的购房者贷款被重新打包成称为债务抵押债券(CDO)的证券。理论上,CDO旨在转移银行的风险,银行向购房者放贷。在实践中,发放住房贷款的银行也在CDO上大举押注,往往使用对投资者和监管机构隐藏的复杂技术。当房地产市场受到打击时,这些银行受到了双重影响。2007年末,银行开始披露数百亿美元的次贷CDO损失。第二年,雷曼兄弟(Lehman Brothers)倒闭,拖累了经济。

联邦政府介入拯救了其他大银行,防止了恐慌。干预措施奏效了-尽管当时它的成功似乎并不确定-而且系统自我纠正了。当然,许多美国人因经济崩溃而蒙受损失,失去了家园、工作和财富。美国富人和穷人之间本已令人不安的差距进一步扩大。然而,到了2009年3月,经济开始上行,历史上最长的牛市已经开始。

为了防止下一次危机,国会在2010年通过了“多德-弗兰克法案”(Dodd-Frank Act)。在新规则下,银行应该减少借款,减少长期赌注,并提高所持股份的透明度。美国联邦储备委员会开始进行“压力测试”以保证银行的正常运作。国会还试图改革信用评级机构,这些机构被广泛指责为导致危机的罪魁祸首,因为它们对可疑的CDO给予了高分,其中许多CDO都夹杂着向不合格借款人发放的次级贷款。在危机期间,超过1.3万笔评级为AAA的CDO投资违约-这是可能的最高评级。

改革的初衷是好的,但正如我们将看到的,它们并没有阻止银行重新陷入旧的坏习惯。房地产危机过后,次贷CDO自然失宠。需求转向了一种类似的-也是同样有风险的-工具,一种甚至有类似名称的工具:CLO,即抵押贷款债券(CDO)。CLO走路和说话都像CDO,但取代向购房者发放的贷款的是向企业发放的贷款-具体地说,是向陷入困境的企业发放的贷款。CLO将所谓的杠杆贷款(企业界的次级抵押贷款)捆绑在一起。这些贷款发放给已经达到借款上限的公司,不能再直接向投资者出售债券,也不能再有资格获得传统的银行贷款。目前有价值超过1万亿美元的杠杆贷款未偿还。大多数都是在CLO中持有的。

上世纪90年代,我是摩根士丹利(Morgan Stanley)设计和销售CDO和CLO的团队的一员。这两种证券非常相似。与CDO一样,CLO也有多个层,分别出售。底层风险最大,顶部最安全。如果CLO中只有几笔贷款违约,底层将遭受损失,其他层将保持安全。如果违约增加,最底层的损失将会更大,痛苦将开始向上蔓延。然而,顶层仍然受到保护:只有在下层被消灭后,它才会赔钱。

除非你在金融行业工作,否则你可能没有听说过CLO,但根据许多估计,CLO市场的规模比次级抵押贷款CDO市场全盛时期还要大。帮助各国央行追求金融稳定的国际清算银行曾估计,2007年CDO市场的整体规模为6,400亿美元;其估计2018年CLO市场的整体规模为7,500亿美元。自那以来,已经创建了价值超过1300亿美元的CLO,其中一些甚至是在最近几个月创建的。就像宽松的抵押贷款在21世纪头10年推动了经济增长一样,廉价的公司债务在过去10年里做到了这一点,而且许多公司都在大肆挥霍。

尽管CLO与上一次崩盘的恶棍明显相似,但它们因将杠杆贷款的风险转移到银行体系之外而受到美联储主席杰罗姆·鲍威尔(Jerome Powell)和财政部长史蒂文·姆钦(Steven Mnuchin)的称赞。就像美联储前主席艾伦·格林斯潘(Alan Greenspan)淡化次级抵押贷款构成的风险一样,鲍威尔和姆钦也淡化了CLO可能给银行带来的任何麻烦,辩称CLO本身就是风险所在。

这些乐观的观点很难与现实相符。国际清算银行(BIS)估计,截至2018年底,全球银行持有的CLO至少价值2500亿美元。去年7月,在鲍威尔在新闻发布会上宣布“风险不在银行”一个月后,美联储(Federal Reserve)的两名经济学家报告称,仅开曼群岛发行的CLO,美国存款机构及其控股公司就拥有价值超过1100亿美元的CLO。更完整的情况很难得到,部分原因是银行在报告其CLO持有量方面一直不一致。监测全球金融体系的金融稳定委员会(Financial Stability Board)去年12月警告称,14%的CLO-价值超过1000亿美元-下落不明。

我在富国银行(Wells Fargo)有一个支票账户和住房抵押贷款;我决定看看我的银行在CLO上的投资有多大。我不得不深挖银行最新年度报告的脚注,一直读到第144页。上面列出了它的“可供出售”账户。这些都是银行计划在某个时候出售的投资,尽管不一定马上出售。这份清单包含了你可能预期的安全资产类别:美国国债、市政债券等。其中有一项被称为“抵押贷款和其他债务”(CLO)。我用手指划过页面查看这些投资的总额,鲍威尔和姆努钦声称这些投资是“银行系统以外的”。

总额为297亿美元。这是一个巨大的数字。而且它在银行里面。

美国的银行手头保留了更多的资本以防范经济低迷,它们的资产负债表现在的杠杆率也低于2007年。而且,并不是每家银行都有大量CLO。但在12月,金融稳定委员会(Financial Stability Board)估计,对于30家“全球具有系统重要性的银行”来说,杠杆贷款和CLO的平均敞口约为手头资本的60%。截至3月31日,花旗集团(Citigroup)报告了价值200亿美元的CLO;摩根大通(JPMorgan Chase)报告了350亿美元(以及CLO的未实现亏损20亿美元)。几家中型银行-加州银行(Bank Of California)、Stifel Financial-的CLO总额超过其资本的100%。如果杠杆贷款市场崩溃,他们的负债可能很快就会超过资产。

这些银行怎么能证明在看起来如此冒险的赌注上赌这么多钱是合理的呢?CLO的捍卫者说,事实上,它们不是一场赌博-相反,它们是你所能希望的那样确定的事情。这是因为银行大多拥有风险最低的顶层CLO。自20世纪90年代中期以来,在上一次金融危机期间,杠杆贷款的最高年度违约率约为10%。如果CLO 10%的贷款违约,底层将受到影响,但如果您拥有顶层,您可能甚至不会注意到。三倍的贷款可能会违约,但你仍然可以得到保护,因为较低的层将承担损失。这些证券的结构使得对冲基金和私募股权公司等对风险容忍度较高的投资者购买底层证券,希望赢得彩票。大银行满足于较低的回报和顶层的安全性。截至撰写本文时,CLO中还没有一家AAA评级的公司损失过本金。

但AAA评级具有欺骗性。信用评级机构分别对CLO及其标的债务进行评级。你可能会认为,如果CLO的顶层被评为AAA级,那么它一定包含AAA级债务。差得远呢。记住:CLO是由向已经陷入困境的企业提供的贷款组成的。

那么,你在CLO中发现了什么样的债务呢?惠誉评级(Fitch Ratings)估计,截至4月份,其杠杆贷款数据库中1,745名借款人中,超过67%的借款人评级为B级。这听起来可能不坏,但B级债务是糟糕的债务。根据评级机构的定义,在不利的商业或经济条件下,B级借款人偿还贷款的能力可能会受到损害。换句话说,这些杠杆贷款中的三分之二可能会在我们目前经历的经济状况下亏损。根据惠誉的数据,15%的杠杆贷款公司的评级更低,为CCC或更低。这些借款人正处于违约的边缘。

因此,尽管银行将CLO投资主要限制在AAA级的层,但它们真正拥有的是数百亿美元的高风险债务敞口。在那些评级很高的CLO中,你不会发现一笔评级为AAA、AA甚至A的贷款。

信用评级机构如何才能逃脱惩罚呢?答案是“违约相关性”,这是一种衡量贷款同时违约可能性的指标。CLO之所以如此安全,主要原因与CDO在2008年之前似乎安全的原因是一样的。当时,基础贷款也有风险,每个人都知道其中一些会违约。但他们中的许多人似乎不太可能同时违约。这些贷款分布在全国各地,并在许多贷款人之间发放。房地产市场被认为是地方性的,而不是全国性的,通常导致人们拖欠住房贷款的因素-失业、离婚、健康状况不佳-并不都在同一时间朝着同一个方向发展。然后房价全面下跌30%,违约率飙升。

对于CLO,评级机构通过评估杠杆贷款的风险及其违约相关性来确定各层的评级。即使在经济衰退期间,不同的经济部门,如娱乐、医疗和零售,也不一定步调一致。从理论上讲,CLO的构建方式是将所有贷款受到单一事件或事件链影响的可能性降至最低。评级机构对那些在行业和地理上看起来足够多样化的层面给予高评级。

银行不会公开报告他们持有哪些CLO,所以我们不能确切地知道给定机构可能会接触到哪些杠杆贷款。但你所要做的就是看看杠杆借款人的名单,看看可能会有什么麻烦。在惠誉4月份加入其“关注贷款”名单的数十家公司中,包括AMC娱乐公司、鲍勃折扣家具公司、加州披萨厨房公司、集装箱商店、Lands‘s End、Men’s Wearhouse和Party City。这些公司都受到了伴随着传统经济低迷而勒紧裤腰带的那种勒紧裤腰带的沉重打击。

我们并没有处于常规的经济低迷之中。惠誉4月份名单上未偿债务最多的两家公司分别是医疗人力资源公司enVision Healthcare和国际通信卫星组织(Intelsat)。enVision Healthcare是一家医疗人力资源公司,除其他外,该公司帮助医院管理急诊室护理,以及提供卫星宽带接入的Intelsat。名单上还增加了Hoffmaster,该公司生产餐馆用来包装外卖食品的产品。你可能认为能安然度过当前经济风暴的公司是那些遭受最严重打击的公司之一,因为消费者不仅勒紧裤腰带,而且还重新定义了他们认为必要的东西。

甚至在大流行来袭之前,信用评级机构可能就低估了与此无关的行业在同样的经济力量面前可能有多脆弱。德克萨斯大学(University Of Texas)的约翰·格里芬(John Griffin)和波士顿学院(Boston College)的乔丹·尼克森(Jordan Nickerson)2017年的一篇文章表明,用于创建一组136个CLO的违约相关性假设应该是它们的三到四倍,而且错误计算导致的评级远远高于应有的水平。格里芬在5月份告诉我:“几年来,我一直担心AAA CLO在下一次危机中失败。”“这场危机比我预想的更可怕。”

在当前条件下,一系列行业的杠杆贷款前景确实严峻。AMC(224个CLO有近20亿美元的债务)和Party City(183个CLO有7.19亿美元的债务)等公司在社会疏远之前就陷入了困境。现在,看电影和举办派对都被无限期暂停-而且可能永远不会回到大流行前的水平。

在美联储(Federal Reserve)宣布其额外的2.3万亿美元贷款将包括对CLO的贷款之前,AAA评级的CLO层的价格在3月份暴跌。(该计划备受争议:在这么多以前健康的小企业都在努力偿还债务的情况下,美联储真的愿意支持CLO吗?截至5月中旬,尚未发放此类贷款。)。这场暴跌非但没有吓跑大银行,反而激励了其中几家银行低价买入:花旗集团(Citigroup)在暴跌期间收购了20亿美元的AAA CLO,当价格反弹时,花旗集团转手获利1亿美元。据报道,包括美国银行(Bank Of America)在内的其他银行在5月份以面值约20%的价格购买了较低级别的CLO。

与此同时,贷款违约已经在发生。4月份的数量比以往任何时候都多。几位专家告诉我,他们预计今年夏天会有更多破纪录的月份。从那时起,情况只会变得更糟。

违约仍在继续,它们会对更大的经济造成多大的损害?确切地说,最坏的情况是什么?

目前来看,金融体系似乎相对稳定。银行仍然可以偿还债务,并通过监管资本测试。但回想一下,上一次崩盘花了一年多的时间才展开。目前的情况不是类似于2008年秋天,当时美国正处于全面危机之中,而是类似于2007年夏天,当时一些证券跌至水下,但还没有人知道结果会是什么。

我将要描述的必然是投机性的,但它植根于前一次崩盘的经历,以及我们对目前银行持股的了解。列出这一最坏情况的目的并不是说它一定会发生。这样做的目的是为了表明它可以做到这一点。仅这一点就应该吓到我们所有人-并告知我们对明年及以后的思考方式。

今年夏天晚些时候,随着大流行的经济影响充分显现,杠杆贷款违约将大幅增加。破产法院很可能会在新申请的重压下崩溃。(在5月份的两周时间里,J.Crew、Neiman Marcus和J.C.Penney都申请了破产。)。我们已经知道,CLO中的大部分贷款都有薄弱的契约,只为投资者提供了最低限度的法律保护;用行业术语来说,它们是“覆盖范围”(Cov Lite)。因此,当公司违约时,杠杆贷款的持有者将幸运地获得面值的几分钱-与过去标准的70美分相去甚远。

随着银行开始感受到这些违约的痛苦,公众将了解到,它们并不是唯一在CLO上大举押注的机构。保险巨头美国国际集团(AIG)-2008年对CDO进行了大规模投资-现在有超过90亿美元的CLO敞口。2018年,美国人寿保险公司作为一个整体,估计有五分之一的资本被这些工具捆绑在一起。养老基金、共同基金和交易所交易基金(在散户投资者中很受欢迎)也大量投资于杠杆贷款和CLO。

银行自己可能会透露,他们的CLO投资比之前想象的要大。事实上,我们已经看到这种情况正在发生。5月5日,富国银行(Wells Fargo)披露了价值77亿美元的CLO,这些CLO位于资产负债表的不同角落,而不是我在年报中发现的297亿美元。随着违约的堆积,认为杠杆贷款不会损害金融体系的姆钦-鲍威尔观点将被暴露为一厢情愿的想法。

到目前为止,我把重点放在CLO上,因为它们是银行持有的最令人不安的资产。但它们也是银行存放在资产负债表内外的其他复杂和人为产品的象征。今年晚些时候,银行很可能报告的季度亏损比预期的要糟糕得多。细节将包括一系列令人眼花缭乱的交易,这些交易不仅会让人想起房地产危机,还会让人想起21世纪初的安然(Enron)丑闻。还记得安然(Enron)创建的所有那些子公司(其中许多都是以星球大战人物的名字臭名昭著地命名),以避免这家能源公司的财务报表出现高风险押注吗?大银行使用类似的结构,称为“可变利益实体”--公司成立的主要目的是持有账外头寸。富国银行拥有超过1万亿美元的VIE资产,我们目前对此知之甚少,因为报告要求不透明。但VIE持有的一项热门投资是由商业抵押贷款支持的证券,例如向购物中心和办公园区提供的贷款-这两类借款人正因疫情而面临严重压力。

CLO的早期亏损本身不会抹去多德-弗兰克法案要求的资本储备。专家告诉我,上一次危机中一些最不负责任的赌博-你可能记得在2008年读到的投机性衍生品和信用违约掉期-现在不那么常见了。但CLO的损失,加上其他问题资产(如商业抵押贷款支持证券)的损失,将导致严重的资本短缺。与此同时,冲击CLO的同样的经济力量将对银行资产负债表的其他部分造成沉重打击;随着经济衰退的持续,它们传统的收入来源也将枯竭。对一些人来说,资本的流失可能会接近雷曼兄弟(Lehman Brothers)和花旗集团(Citigroup)在2008年遭受的水平。现金储备不足的银行将被迫在低迷的市场中出售资产,收益将是惨淡的。杠杆贷款的价格,以至CLO的价格,都将螺旋式下降。

你也许可以猜到其余的大部分:在某个时候,谣言将会流传,说一家大银行濒临倒闭。维持美国经济运行的隔夜贷款将停滞不前。美联储将设法安排银行救助。上次也发生了这一切。

但这一次,救助提案可能会面临来自两党的更强硬的反对。自2008年以来,美国政坛左翼和右翼的民粹主义者对向大银行施舍持怀疑态度。已经对银行在上一次崩盘前的渎职行为惩罚不足感到愤怒,批评人士将会愤怒地得知,它们如此严重地藐视了2008年后改革的精神。一些国会议员会质疑美联储是否有权购买高风险投资来支撑金融业,就像它在2008年所做的那样。(多德-弗兰克法案限制了美联储的宽松政策)。

..